Communiqué de Presse

Paris, le 21 novembre 2024

Investir dans l’immobilier : pourquoi la baisse des taux change la donne ?

Le crédit demeure l’un des piliers de la vie économique et un levier incontournable de la croissance d’un pays. En France, entre mars 2022 et décembre 2023, la brutale remontée des taux d’intérêt, conjuguée aux difficultés rencontrées par les établissements bancaires, avait toutefois plongé le marché du financement dans une quasi-paralysie. Aujourd’hui, l’horizon s’éclaircit enfin pour les investisseurs. Sous l’impulsion de la Banque centrale européenne, les taux amorcent une lente décrue. Les établissement préteurs, redynamisés, adoptent, de leurs côtés, une stratégie commerciale plus offensive. Cette conjoncture favorable ravive naturellement l’intérêt pour certaines stratégies fondées sur l’effet de levier du crédit.

Une détente salutaire sur les marchés du crédit

Après plusieurs mois de vaches maigres, les établissements bancaires desserrent enfin l’étau. Attirés par une baisse progressive des taux d’intérêt, les investisseurs sont de plus en plus nombreux à se presser aux portes des banques pour financer leurs projets, notamment dans l’immobilier.

Les taux amorcent leur décrue

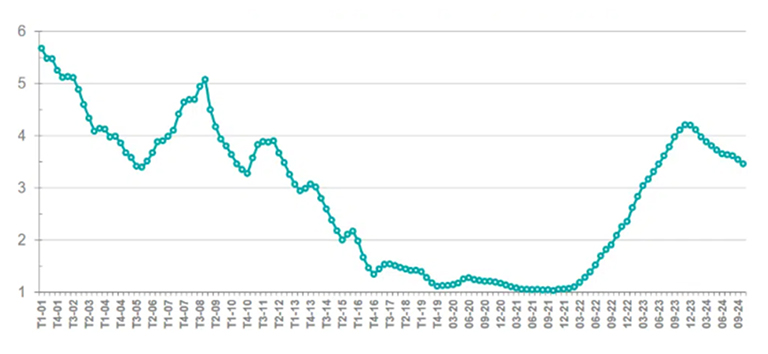

Le niveau des taux d’intérêt des crédits immobiliers repose sur une multitude de paramètres économiques : la marge des banques, les perspectives de croissance, ou encore les anticipations sur l’inflation. Mais l’un des leviers majeurs reste incontestablement le taux directeur fixé par la Banque Centrale Européenne (BCE). La bonne nouvelle ? L’institution, sous la direction de Christine Lagarde, a amorcé un tournant décisif dans sa politique monétaire. Depuis juin, elle a réduit son principal taux directeur – le fameux taux de dépôt – à trois reprises, le faisant passer de 4 % à 3,25 %, soit une baisse totale de 75 points de base.

Les taux des crédits immobiliers suivent cette tendance baissière. Selon la Fédération bancaire française, le taux d’intérêt moyen des nouveaux prêts à l’habitat en France a continué de reculer pour atteindre 3,33 % en septembre, toutes durées confondues. Cette dynamique, amorcée dès février, marque le dixième mois consécutif de baisse. À titre de comparaison, ce taux s’élevait encore à 3,60 % en janvier. Cette année, la France est tout simplement le pays de la zone euro dont les taux sont les plus compétitifs !

Les prêts à longue durée profitent tout particulièrement de ce mouvement. Entre décembre 2023 et septembre 2024, les taux des crédits sur 20 ans sont passés de 4,26 % à 3,50 %, tandis que ceux sur 25 ans ont chuté de 4,35 % à 3,59 %.

La demande de crédit augmente

Cette baisse des taux est une véritable aubaine. Nous retrouvons des conditions de financement comparables à celles de juin 2023. En somme, nous effaçons seize mois de hausses successives. Cela peut redonner des ailes aux investisseurs pour concrétiser de nouveaux projets. D’autres baisses de taux orchestrées par la BCE restent, par ailleurs, envisageables ces prochains mois. Si de telles décisions était prises, nul doute que les taux de crédit immobilier continueront à baisser.

Les résultats de l’enquête trimestrielle menée par la BCE auprès des banques confirment cette tendance : la demande de crédits à l’habitat a nettement progressé au cours du troisième trimestre.

Une baisse des prix sur le marché de l’immobilier

Le contexte actuel semble particulièrement favorable aux acheteurs. Les signaux de reprise du marché immobilier se multiplient, confirmant une dynamique encourageante pour les acquéreurs.

Le marché reprend son souffle

La conjugaison des baisses de taux et de prix a considérablement renforcé le pouvoir d’achat des emprunteurs. Les bilans bancaires témoignent d’ailleurs de cette tendance, avec une croissance soutenue des crédits accordés aux particuliers. Selon les récentes études de la Banque de France, le nombre de prêts a bondi de 30 % en l’espace de quelques mois.

Au premier semestre 2024, les prix au mètre carré ont enregistré une baisse de 8 % sur un an en France, prolongeant une tendance amorcée en 2023 avec un recul de 4 %. Cette correction des prix peut également constituer un signal d’opportunité. Les acquéreurs disposent aujourd’hui d’un net avantage, se trouvant désormais en position de force.

Des politiques commerciales plus agressives

Bien que le stock des crédits immobiliers soit en légère baisse en septembre (-0,8 %), la production de crédits à l’habitat, hors renégociations, affiche une nette progression. Elle s’établit à 9,6 milliards d’euros pour ce mois, marquant une reprise notable après le creux de 6,9 milliards enregistré en mars 2024.

Pour les mois à venir, les banques pourraient être tentées d’adopter une posture encore plus agressive sur le plan commercial, d’autant que le marché français reste particulièrement solide. L’endettement des ménages demeure contenu. En effet, les chiffres témoignent d’une très faible sinistralité des crédits, avec un taux d’encours douteux à peine supérieur à 0,97 % au 31 décembre 2023.

Nul ne peut toutefois aujourd’hui prédire avec certitude une nouvelle baisse des taux en 2025. Les banques ont déjà considérablement assoupli leurs conditions d’accès au crédit. Il est crucial de garder en mémoire qu’il est peu probable que nous retrouvions des taux inférieurs à 1,5 % sur 25 ans, comme ce fut le cas il y a quelques années.

Par ailleurs, les banques se montrent désormais plus flexibles sur le montant des apports, souvent fixés autour de 10 à 15 % du prix d’achat. Les profils solides disposent d’un véritable levier pour négocier des taux avantageux. Certains investisseurs ont même réussi à obtenir des décotes significatives par rapport aux barèmes affichés.